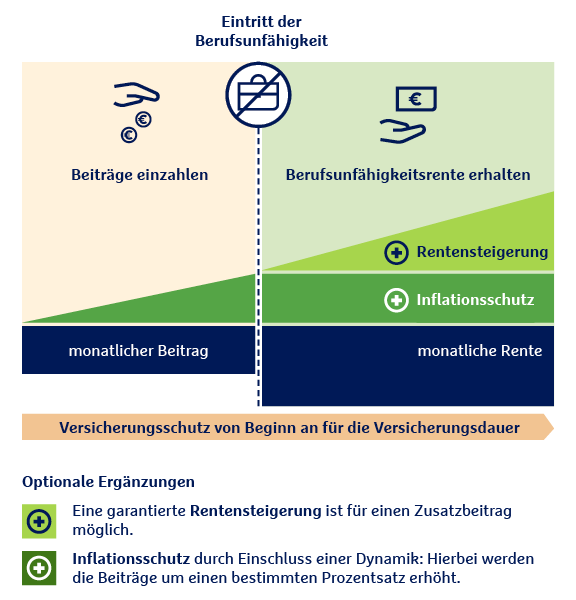

Berufsunfähigkeitsversicherung (BU)

Privat und beruflich stehen Sie mit beiden Beinen im Leben. Ihr Einkommen ist dabei die Basis für all Ihre Ziele und Wünsche. Deshalb brauchen Sie die Sicherheit, in jeder Situation auf Ihr Einkommen zählen zu können. Doch das Risiko einer Berufsunfähigkeit ist hoch: Jeder vierte Arbeitnehmer muss vor dem Rentenalter seinen Beruf wegen Unfall oder Krankheit aufgeben. Mit dem Abschluss einer Berufsunfähigkeitsversicherung schützen Sie sich gegen die finanziellen Folgen einer Berufsunfähigkeit. Im Fall der Fälle bekommen Sie statt Ihres Gehalts Geld aus der Versicherung. Damit Ihr Leben weitergeht.